Налоговая реконструкция, Дело № А03-3675/2018, может стать доступной только в случае документального подтверждения расчета реальных налоговых обязательств.

АРБИТРАЖНЫЙ СУД АЛТАЙСКОГО КРАЯ

656015, Алтайский край, г.Барнаул, пр. Ленина, д. 76, (3852) 29-88-01,

http:// www.altai-krai.arbitr.ru, е-mail: а03.info@ arbitr.ru

ИМЕНЕМ РОССИЙСКОЙ ФЕДЕРАЦИИ РЕШЕНИЕ

г. Барнаул Дело № А03-3675/2018 18 июня 2021 года

Резолютивная часть решения объявлена 10 июня 2021 года. Решение в полном объеме изготовлено 18 июня 2021 года.

Арбитражный суд Алтайского края в составе судьи Синцовой В.В., при ведении протокола судебного заседания секретарем Арефьевой А.С., с использованием средств аудиозаписи, рассмотрев в судебном заседании дело по заявлению общества с ограниченной ответственностью «Шульгинское», с. Шульгин Лог Алтайского края к Межрайонной инспекции Федеральной налоговой службы №1 по Алтайскому краю, г.Бийск Алтайского края о признании незаконным решения № РА-16-30 от 08.09.2017 в части, к Управлению Федеральной налоговой службы по Алтайскому краю, г. Барнаул о признании незаконным решения от 18.12.2017.

В судебное заседание явились:

от заявителя – Чепкасов А.И., паспорт, доверенность№ 05-08/20 от 06.08.2020, Белякова Е.В., паспорт, доверенность 54АА3305709 от 18.03.2020, Жданов Е.Ю., паспорт, доверенность от 02.06.2021;

от заинтересованного лица МИФНС РФ №1 по АК – Витрук Е.А., удостоверение, доверенность № 05-15/07853 от 27.04.2021, диплом, Сапрыкина Е.Н., удостоверение, доверенность № 05-15/33642 от 21.12.2020, диплом;

от заинтересованного лица УФНС по АК – Сапрыкина Е.Н., удостоверение, доверенность № 06-10/25703 от 23.12.2020;

УСТАНОВИЛ:

общество с ограниченной ответственностью «Шульгинское» ( далее – заявитель, общество, налогоплательщик, ООО «Шульгинское») обратилось в Арбитражный суд Алтайского края с заявлением к Межрайонной ИФНС России № 1 по Алтайскому краю, (далее- МИФНС РФ №1 по АК, Инспекция, налоговый орган), к Управлению Федеральной налоговой службы по Алтайскому краю (далее – УФНС по АК) о признании незаконными решенияМИФНС РФ №1 по АКот 08.09.2017№ РА-16-30о привлечении к ответственности за совершение налогового правонарушения и решения УФНС по АК от 18.12.2017.

Определением от 25.05.2018 судом отказано в удовлетворении заявления общества о принятии обеспечительной меры в виде приостановления действия оспариваемого решения МИФНС РФ №1 по АК.

Рассмотрение дела в судебных заседаниях неоднократно откладывалось согласно ст. 158 АПК РФ по ходатайствам лиц, участвующих в деле, в том числе для предоставления дополнительных доказательств, возражений, пояснений, необходимостью подготовки и предоставления заявителем проекта заключения мирового соглашения. Судебные заседания переносилось в связи с введением на территории РФ антиковидных мероприятий.

Определениями суда от 14.11.2018, от 23.05.2019, от 22.10.2019, от 21.11.2019, от 24.08.2020, от 27.01.2021, в том числе вынесенными в протокольной форме, заявителю отказано в удовлетворении ходатайства о проведении судебной экспертизы.

При рассмотрении настоящего спора по ходатайству заявителя вызывались для опроса в качестве свидетелей в порядке ст. 56 АПК РФ Дышлюк В.Н., Тимошенская Е.С., Павлов И.Н., Рожнов Е.Д., Блазнов А.Н., Осенкова С.А., Каренгина А.И.

В судебном заседании 30.07.2019 судом опрошен в качестве свидетеля Павлов И.Н. В судебном заседании 08.06.2020 судом опрошены в качестве свидетелей Осенкова С.А. и Каренгина А.И.

Остальные вызванные для опроса в качестве свидетелей лица в судебное заседание для дачи свидетельских показаний не явились.

В судебном заседании 14.05.2020 судом отказано в удовлетворении ходатайства заявителя об опросе в качестве свидетеля Беляковой Е.В. Указанное лицо впоследствии представляло интересы общества в качестве представителя при рассмотрении настоящего спора.

В судебном заседании 15.03.2021 судом отказано в удовлетворении ходатайства заявителя о вызове и опросе в качестве специалиста Харитоновой Н.В. Заявителем в качестве доказательства по делу представлена и приобщена судом в материалы дела рецензия Харитоновой Н.В. на отчет специалистов налогового органа, полученный при проведении выездной налоговой проверки общества.

В судебном заседании 10.06.2021 заявителем в порядке ст. 49 АПК РФ уточнены заявленные требования в части признания незаконным решения МИФНС РФ № 1 по АК от 08.09.2017 № РА-16-30 в размере доначисленного налога на добавленную стоимость (далее – НДС), акциза, начисленных на указанные налоги пени и штрафа. Заявитель не оспаривает решение в части доначисления транспортного налога, соответствующих пени и штрафа. Требование к УФНС по АК оставлено без изменения. Судом приняты к рассмотрению требования в уточненном размере.

Ссылаясь на незаконность и необоснованность решения МИФНС РФ №1 по АК, заявитель указывает, что налоговым органом по результатам проведения выездной налоговой проверки не установлены реальные налоговые обязательства проверяемого лица. При вынесении решения налоговым органом не представлено достаточных документально подтвержденных доказательств, свидетельствующих о получении Обществом необоснованной налоговой выгоды, выразившейся в минимизации налоговых платежей по НДС, акцизам в результате невключения в налоговую базу сумм реализации алкогольных и безалкогольных напитков, произведенных и реализованных ООО «Шульгинское». Как полагает заявитель, выводы налогового органа основаны исключительно на информации и документах, представленных в налоговый орган

Следственным Управлением Следственного комитета по Алтайскому краю, которые содержали копии документов: товарные накладные на реализацию ООО «Шульгинское» подакцизного товара (пиво, сидр) в период с 01.07.2015 по 10.08.2015, журнал регистрации автотранспорта, пропуска, объяснения должностных лиц ООО «Шульгинское», покупателей, грузоперевозчиков, операторов, производивших отпуск продукции и выписку сопроводительных документов, протоколы оперативно-розыскных мероприятий (осмотров и изъятия документов, расшифровка прослушивания телефонных переговоров, протоколы криминалистических экспертиз, базы данных бухгалтерской программы «1С Бухгалтерия», документы и информация, полученные от МРУ Федеральной службы по регулированию алкогольного рынка по Сибирскому Федеральному округу). Однако, первичные документы не соответствуют требованиям действующего законодательства в области бухгалтерского и налогового учетов: подписаны лицами, не являющимися сотрудниками ООО «Шульгинское», в некоторых товарных накладных не определены покупатели и их реквизиты. Основная часть покупателей, указанных в спорных товарных накладных, не подтвердила фактов приобретения алкогольной продукции производства ООО «Шульгинское». В материалах выездной налоговой проверки отсутствуют протоколы допросов свидетелей, проведенных в соответствии со статьями 90, 99 Налогового кодекса РФ. Таким образом, налогоплательщик считает, что полученные доказательства являются недопустимыми как полученные с нарушением норм пункта 4 статьи 82Налогового кодека РФ(далее — НК РФ), а именно — вне предусмотренных НК РФ методов и форм налогового контроля.

Заявитель полагает, что налоговым органом не доказано производство обществом в проверяемый период подакцизных товаров.

Также Общество указало, что Инспекцией не представлены документально подтвержденные доказательства, свидетельствующие о наличии у Общества сырья и ресурсов, необходимых для производства алкогольной продукции в заявленном количестве. При этом налоговым органом для установления возможности производства алкогольной продукции не привлечен эксперт в соответствии с нормами ст. 95 НК РФ, а использован отчет специалиста от 01.05.2017 № 2017-25 (ст. 96 НК РФ), в котором высказаны его суждения, фактически являющиеся экспертным заключением. Обществом представлена Рецензия специалиста на отчетот 01.05.2017 № 2017-25, в которой подробно указаны недостатки отчета и сделаны выводы о его недостоверности. Кроме того, Обществом проведена самостоятельная комплексная финансово-экономическая и инженерно-технологическая экспертиза на основании договора, заключенного с ООО «Специализированная фирма «РусЭксперТ», согласно результатам которой: по представленным копиям товарных накладных невозможно определить какой вид продукции (алкогольной или безалкогольной) был реализован; на технологическом оборудовании ООО «Шульгинское» возможно производство безалкогольного пива; объем алкогольной продукции, который возможно произвести на оборудовании ООО «Шульгинское» за период с 01.07.2015 по 10.08.2015 составляет 22 739 дал (227 386 литров), что значительно меньше объема, отраженного в спорных товарных накладных. Заявителем представлен контррассчет предполагаемых налоговых обязательств.

Также заявитель просит признать недействительным решение от 18.12.2017 УФНС по АК, принятое по апелляционной жалобы Общества от 12.10.2017. В качестве обоснования приводит доводы о том, что Управлением при рассмотрении жалобы не учтено заключение от 29.09.2017 ООО «Специализированная Фирма «РусЭксперТ»; отсутствие взаимосвязи поступления денежных средств на счета Крестова В.В., Шукшина А.С., Топчий Р.Г. и сокрытия Обществом выручки от реализации продукции, а также отказано в снижении размера штрафных санкций, примененных МИФНС РФ №1 по АК.

Заинтересованные лица заявленные требования не признают по основаниям, изложенным в отзыве на заявление, дополнениях, пояснениях к нему, просят в их удовлетворении отказать. В отзыве на заявление МИФНС РФ №1 по АК и УФНС по АК и в судебном заседании представителиуказанных лиц полагают, что оспариваемые решения являются законными и обоснованными. Основанием для принятия оспариваемого решения послужило выявление в ходе проверки обстоятельств, свидетельствующих о получении налогоплательщиком необоснованной налоговой выгоды, выразившейся в минимизации налоговых платежей посредством неуплаты акциза, НДС вследствие не включения в налоговую базу оборотов по реализации сидра, пива, с нормативным (стандартизированным) содержанием объемной доли этилового спирта свыше 0,5 до 8,6 % процента включительно, безалкогольных напитков, произведенных ООО «Шульгинское» в период с 01.07.2015 по 10.08.2015. Налогоплательщиком осуществлялась реализация продукции ряду контрагентов за наличный расчет, выручка от реализации продукции в бухгалтерском и налоговом учете им не отражалась. Учредителями ООО «Шульгинское» достигнута договоренность с лицами, осуществляющими оптовую торговлю пивом, о сбыте продукции ООО «Шульгинское» за наличный расчет также без отражения указанных операций в налоговой и бухгалтерской отчетности. Аналогично без отражения в налоговых и бухгалтерских регистрах Обществом производилось приобретение основного сырья (солод в зерне) у поставщика (г. Санкт-Петербург) посредством оформления операций через третьих лиц.

Налоговые органы полагают, что обществом неправомерно заявляется о наличии обязанности установления налогового обязательства расчетным путем в рассматриваемых правоотношениях. Налоговая инспекция при расчете налоговых обязательств общества руководствовалась документами – товарными накладными, подтверждающими реальный оборот товара. Несоответствие указанных документов по форме и содержанию предъявляемым к ним нормативным требованиям не влияет на достоверность информации, указанной в этих документах. Данные документы являются документами управленческой, а не бухгалтерской отчетности, к бухгалтерскому учету не предназначались ввиду сокрытия Обществом отраженных в товарных накладных сделок по реализации подакцизной и подлежащей обложению НДС продукции, производимой обществом. В соответствии с пунктом 3 статьи 122 НК РФ неуплата или неполная уплата сумм налога (сбора) в результате занижения налоговой базы, иного неправильного исчисления налога (сбора) или других неправомерных действий (бездействия), совершенные умышленно, влекут взыскание штрафа в размере 40 процентов от неуплаченной суммы налога (сбора). Размер штрафа уменьшен налоговым органом.

Более подробно позиция участвующих в деле лиц изложена в заявлении отзывах на него, многочисленных дополнениях и пояснениях, представленных указанными лицами в материалы дела.

В судебных заседаниях представители участвующих в деле лиц поддержали свои доводы и возражения.

Выслушав в судебных заседаниях при рассмотрении настоящего спора представителей участвующих в деле лиц, исследовав материалы дела, представленные сторонами доказательства, суд установил следующие обстоятельства.

Межрайонной ИФНС России № 1 по Алтайскому краю в соответствии со ст. 89 Налогового кодекса РФ (далее – НК РФ, Кодекс) проведена выездная налоговая проверка ООО «Шульгинское» за период с 01.01.2013 по 31.12.2015.

По результатам проверки составлен Акт налоговой проверки от 24.05.2017 № АП-16- 30, к которому представлены обществом письменные возражения № б/н от 22.06.2017 (вх.№ 23825 от 23.06.2017, 23844@ от 23.06.2017).

Документы, представленные с письменными возражениями и иные материалы налоговой проверки были рассмотрены 29.06.2017 в присутствии представителя ООО «Шульгинское». В ходе рассмотрения материалов проверки установлено, что ООО «Шульгинское» было нарушено налоговое законодательство, повлекшее за собой неуплату НДС, акцизов, налога на прибыль организаций, транспортного налога. В акте проверки предложено привлечь ООО «Шульгинское» к налоговой ответственности, предусмотренной п. 3, 1 ст. 122 НК РФ, ст. 123 НК РФ и уплатить соответствующие суммы налогов, пени и штрафа.

В возражениях на Акт проверки налогоплательщик выразил свое несогласие с выводами, изложенными в акте выездной налоговой проверки в части доначислений акцизов, НДС, налога на прибыль организаций вследствие не включения в налоговую базу оборотов по реализации пива, сидра, безалкогольных напитков, произведенных ООО «Шульгинское» в период с 01.07.2015 по 10.08.2015.

Решением МИФНС РФ №1 по АК от 08.09.2017 № РА-16-30 «О привлечении к ответственности за совершение налогового правонарушения», налогоплательщику по результатам налоговой проверкидоначислены налог на добавленную стоимость (далее – НДС) в размере 9 966 312 руб., акцизы в размере 33 522 700 руб., транспортный налог в размере 12 130 руб., пени в общей сумме 9 805 587, 97 руб., налогоплательщик привлечен к налоговой ответственности по пункту 3 статьи 122, пункту 1 статьи 122 НК РФ в виде штрафа на общую сумму 17 398 155,6 руб. (Том 1 л/д 28).

ООО «Шульгинское» обратилось в УФНС России по Алтайскому краю с апелляционной жалобой, в которой просило отменить указанное решение инспекции. Решением от 18.12.2017 УФНС России по Алтайскому краю в удовлетворении жалобы Обществу отказано.

Не согласившись с решением МИФНС РФ №1 по АК от 08.09.2017 № РА-16-30-01 о привлечении к ответственности за совершение налогового правонарушения в части начисления НДС, акцизов, пени и штрафа по указанным налогам, с решением УФНС по АК,ООО «Шульгинское» обратилось в суд с настоящим заявлением.

Суд считает, что заявленные требования подлежащими удовлетворению в части, исходя из следующего.

На основании ч. 1 ст. 198 Арбитражного процессуального кодекса Российской Федерации граждане, организации и иные лица вправе обратиться в арбитражный суд с заявлением о признании недействительными ненормативных правовых актов, незаконными решений и действий (бездействия) государственных органов, органов местного самоуправления, иных органов, должностных лиц, если полагают, что оспариваемый ненормативный правовой акт, решение и действие (бездействие) не соответствуют закону или иному нормативному правовому акту и нарушают их права и законные интересы в сфере предпринимательской и иной экономической деятельности, незаконно возлагают на них какие-либо обязанности, создают иные препятствия для осуществления предпринимательской и иной экономической деятельности.

Как установлено частью 5 статьи 200 АПК РФ обязанность доказывания соответствия оспариваемого ненормативного правового акта закону или иному нормативному правовому акту, законности принятия оспариваемого решения, совершения оспариваемых действий (бездействия), наличия у органа или лица надлежащих полномочий на принятие оспариваемого акта, решения, совершение оспариваемых действий (бездействия), а также обстоятельств, послуживших основанием для принятия оспариваемого акта, решения, совершения оспариваемых действий (бездействия), возлагается на орган или лицо, которые приняли акт, решение или совершили действия (бездействие).

Пунктом 4 статьи 200 АПК РФ установлено, что при рассмотрении дел об оспаривании ненормативных правовых актов, решений и действий (бездействия) государственных органов, органов местного самоуправления, иных органов, должностных лиц арбитражный суд в судебном заседании осуществляет проверку оспариваемого акта или его отдельных положений, оспариваемых решений и действий (бездействия) и устанавливает их соответствие закону или иному нормативному правовому акту, устанавливает наличие полномочий у органа или лица, которые приняли оспариваемый акт, решение или совершили оспариваемые действия (бездействие), а также устанавливает, нарушают ли оспариваемый акт, решение и действия (бездействие) права и законные интересы заявителя в сфере предпринимательской и иной экономической деятельности.

Из изложенного следует, что для признания ненормативного акта недействительным, решения и действия (бездействия) незаконными необходимо наличие одновременно двух условий: несоответствие их действующему законодательству и нарушение прав и законных интересов заявителя в сфере предпринимательской и иной экономической деятельности.

Согласно п. 1 ст. 2 Гражданского кодекса Российской Федерации предпринимательской является самостоятельная, осуществляемая на свой риск деятельность, направленная на систематическое получение прибыли от пользования имуществом, продажи товаров, выполнения работ или оказания услуг лицами, зарегистрированными в этом качестве в установленном законом порядке.

Статьей 57 Конституции Российской Федерации установлена обязанность каждого платить законно установленные налоги и сборы. Указанная обязанность распространяется на всех налогоплательщиков в качестве безусловного требования государства.

В соответствии со статьей 23 НК РФ налогоплательщики обязаны уплачивать законно установленные налоги; представлять в налоговый орган по месту учета в установленном порядке налоговые декларации по тем налогам, которые они обязаны уплачивать, если такая обязанность предусмотрена законодательством о налогах и сборах.

В соответствии с пунктом 1 статьи 39 НК РФ реализацией товаров, работ или услуг организацией или индивидуальным предпринимателем признается соответственно передача на возмездной основе (в том числе обмен товарами, работами или услугами) права собственности на товары, результатов выполненных работ одним лицом для другого лица, возмездное оказание услуг одним лицом другому лицу, а в случаях, предусмотренных Налоговым кодексом РФ, передача права собственности на товары, результатов выполненных работ одним лицом для другого лица, оказание услуг одним

лицом другому лицу – на безвозмездной основе. В силу подпункта 1 пункта 1 статьи 179, пункта 1 статьи 143 Кодекса Общество, занимавшееся в проверяемом периоде производством пива, сидра, а также производством безалкогольных напитков, являлось плательщиком акциза, налога на добавленную стоимость.

В соответствии с подпунктом 1 пункта 1 статьи 146 Кодекса объектом обложения НДС признаются операции по реализации товаров (работ, услуг) на территории Российской Федерации, в том числе реализация предметов залога и передача товаров (результатов выполненных работ, оказание услуг) по соглашению о предоставлении отступного или новации, а также передача имущественных прав.

При определении налоговой базы по НДС выручка от реализации товаров (работ, услуг), передачи имущественных прав определяется исходя из всех доходов налогоплательщика, связанных с расчетами по оплате указанных товаров (работ, услуг), имущественных прав, полученных им в денежной и (или) натуральной формах, включая оплату ценными бумагами (пункт 2 статьи 153 Кодекса).

Налоговым периодом по НДС на основании статьи 163 НК РФ является квартал.

Исходя из положений подпункта 1 и 3 пункта 1 статьи 181 НК РФ подакцизными товарами признаются: этиловый спирт, произведенный из пищевого или непищевого сырья, в том числе денатурированный этиловый спирт, спирт-сырец, дистилляты винный, виноградный, плодовый, коньячный, кальвадосный, висковый (далее — этиловый спирт) и алкогольная продукция (водка, ликероводочные изделия, коньяки, вино, фруктовое вино, ликерное вино, игристое вино (шампанское), винные напитки, сидр, пуаре, медовуха, пиво, напитки, изготавливаемые на основе пива, иные напитки с объемной долей этилового спирта более 0,5 процента, за исключением пищевой продукции в соответствии с перечнем, установленным Правительством Российской Федерации.

Согласно подпункту 1 пункта 1 статьи 182 НК РФ объектом налогообложения являются операции по реализации на территории Российской Федерации лицами произведенных ими подакцизных товаров, в том числе реализация предметов залога и передача подакцизных товаров по соглашению о предоставлении отступного или новации. При этом передача прав собственности на подакцизные товары одним лицом другому лицу на возмездной и (или) безвозмездной основе, а также использование их при натуральной оплате признаются реализацией подакцизных товаров.

Исходя из пункта 1 статьи 187 НК РФ налоговая база по акцизам определяется отдельно по каждому виду подакцизного товара. В силу подпункта 1 пункта 2 статьи 187 Кодекса налоговая база при реализации (передаче, признаваемой объектом налогообложения в соответствии с настоящей главой) произведенных налогоплательщиком подакцизных товаров в зависимости от установленных в отношении этих товаров налоговых ставок определяется как объем реализованных (переданных) подакцизных товаров в натуральном выражении – по подакцизным товарам, в отношении которых установлены твердые (специфические) налоговые ставки (в абсолютной сумме на единицу измерения).

Налоговый период по акцизам в соответствии со статьей 192 НК РФ устанавливается как календарный месяц.

Материалами дела установлено, что ООО «Шульгинское» создано 10.08.2009. Учредителями являлись Савинов В.В. (доля участия – 99,94%), Дягилев Ю.И. (доля участия – 0,06%). Руководителями организации в проверяемом периоде являлись: Дышлюк В.Н. с 25.01.2012 – 02.04.2015, Матвеев В.И. с 03.04.2015 по 15.07.2016. С 15.07.2016 исполнительным органом ООО «Шульгинское» стало ООО УК «Новосибирский менеджмент» (ИНН 5403015369).

Применяемая система налогообложения – общая. Основным заявленным видом деятельности до 07.10.2014 являлось производство пива, с 08.10.2014 – производство минеральных вод. ООО «Шульгинское» имело лицензии ЭХ-63-001680 (Х) от 10.09.2010, ВП-63-001754 (ЗК) от 17.12.2010, БАР 02041 от 24.05.2011.

ООО «Шульгинское» осуществляло деятельность по юридическому адресу: Алтайский край, Советский район, с. Шульгин Лог, ул. Западная, 2.

Декларации по акцизам за исключением табачных изделий по виду подакцизного товара с кодом 320 «пиво с нормативным содержанием объемной доли спирта этилового свыше 0,5 процента до 8,6 процента» ООО «Шульгинское» представлены по 2 квартал 2013 включительно. С 3 квартала 2015 года Общество указывало в декларациях код вида подакцизного товара 310 «Пиво с нормативным (стандартизированным) содержанием объемной доли спирта этилового до 0,5 процента включительно». Общий объем реализованного подакцизного товара с кодом «310» за 2015 год составил – 347 450 литров.

Таким образом, в проверяемом периоде согласно данным, представленным ООО «Шульгинское», организация осуществляла производство и реализацию алкогольной продукции по 2 квартал 2013 года, а с 3 квартала 2013 осуществляла производство безалкогольной продукции (пиво, воды).

По юридическому адресу проверяемого лица 27.02.2013 зарегистрировано ООО «Шульгинский пивоваренный завод» (далее — ООО «ШПЗ») ИНН 2272002463. Учредителями ООО «ШПЗ» являлись: Акулов Д.А. с 27.02.2013 по 05.11.2013, Крестов В.В. с 05.11.2013. Руководителями организации являлись: Акулов Д.А. с 27.03.2013 по 04.11.2013, Образцов И.Е. с 05.11.2013 по 13.04.2015, Матвеев В.И. с 14.04.2015.

Основной заявленный вид деятельности – производство пива.

ООО «ШПЗ» в соответствии с представленными договорами аренды являлось арендатором нежилого помещения площадью 1500 кв.м., расположенного в здании комплекса пивзавода по адресу ул. Западная, 2, с. Шульгин Лог Советского района. Арендодателем выступало ООО «Шульгинское».

Помещение предоставлено ООО «ШПЗ» для производственных целей, а также предоставлено электрооборудование, системы водоснабжения, канализации, телефонные линии и иное имущество, установленное в помещении.

Из материалов налоговой проверки следует, что согласно сведениям, представленным организациями в МИФНС РФ №1 по АК, с момента создания ООО «ШПЗ» ООО «Шульгинское» стало позиционировать себя как производителя исключительно безалкогольной продукции: тархуна, лимонада, кваса, воды питьевой бутилированной «Свежесть Алтая», безалкогольного пива, а вновь созданная организация — ООО «ШПЗ», как производителя алкогольной продукции: сидра, пива. Сертификаты соответствия на алкогольное пиво переоформлены с ООО «Шульгинское» на ООО «ШПЗ» на тот же ассортимент продукции.

При этом в органы Росалкогольрегулирования и налоговый орган ООО «ШПЗ» заявляло о производстве и реализации незначительного объема алкогольного пива.

ООО «Шульгинское» объекты недвижимости, в том числе земельный участок, задействованные в процессе производства и реализации продукции, находящиеся по адресу Алтайский край, Советский район, с. Шульгин Лог, ул. Западная, 2, в 2014, 2016 годах отчуждены в пользу ООО «Ноосфера-54» ИНН 5406585374, учредителем которого являлся Савинов Д.В., сын учредителя ООО «Шульгинское» Савинова В.В.

Из информации, полученной МИФНС РФ №1 от Следственного Управления Следственного Комитета России по Алтайскому краю (далее — СУ СК России по Алтайскому краю), следует (вх. №02586 от 26.01.2017), что в отношении должностного лица ООО «Шульгинское» — генерального директора Матвеева В.И., осуществлявшего полномочия в период с 03.04.2015 по 15.07.2016, возбуждено уголовное дело № 427706 по обвинению в совершении преступления предусмотренного п. «б» ч.2 ст. 199 УК РФ. Как следует из материалов уголовного дела № 427706 правоохранительными органами было установлено, что ООО «Шульгинское» осуществляло реализацию подакцизного товара (пиво, сидр) в июле, августе 2015 года, с которого в дальнейшем не был исчислен и уплачен в бюджет акциз в размере 33 728 918 руб.

СУ СК России по Алтайскому краю в адрес налоговой Инспекции передан пакет документов (копий), полученных в рамках уголовного дела № 427706 (вх. №02586 от 26.01.2017)(приложение № 1 к акту проверки № АП-16-30): товарные накладные на реализацию Обществом «Шульгинское» пива в период с 01.07.2015 по 10.08.2015, журнал регистрации автотранспорта, пропуска, объяснения должностных лиц ООО

«Шульгинское», покупателей, грузоперевозчиков, операторов, производящих отпуск продукции и выписку сопроводительных документов, протоколы оперативно-розыскных мероприятий: протокол обыска (выемки) от 27.09.2016 на территории, в административных, производственных, складских и иных помещениях по адресу: Алтайский край, Советский район, с. Шульгин Лог, ул. Западная, 2, протокол изъятия от 12.08.2015 в помещении ООО «Шульгинское» по адресу: Алтайский край, Советский район, с. Шульгин Лог, ул. Западная, 2, расшифровка прослушивания телефонных переговоров должностных лиц (директора, главного бухгалтера и операторов) за период с 30.07.2015 по 28.09.2015, база данных бухгалтерской программы «1С Бухгалтерия» ООО «Шульгинское» на оптическом носителе DVD-R, документы, полученные от МРУ Федеральной службы по регулированию алкогольного рынка по Сибирскому Федеральному округу.

Протоколом изъятия от 12.08.2015 ГУВД по Алтайскому краю оформлено изъятие у ООО «Шульгинское» по адресу Алтайский край, Советский район с. Шульгин Лог, улица Западная, 2 подшивок с товарными накладными за период 01.07.2015 по 10.08.2015, пропуски, клише печати ООО «Шульгинское», два журнала проезда автотранспорта.

Изъятые товарные накладные содержат сведения о грузоотправителе, грузополучателе, подписи грузоотправителей, грузополучателей, оттиск печати ООО «Шульгинское», содержат сведения о дате составления документа, номере, наименовании товара, его цене, количестве, общей стоимости (с налогом, без налога).

Согласно товарным накладным в период с 01.07.2015 по 10.08.2015 ООО «Шульгинское» не отразило в бухгалтерском и налоговом учете реализацию продукции по данным накладным на сумму 56 380 198 руб.

В распоряжении налогового органа также имелась информация, полученная от Баскакова М.Г. посредством интернет — обращений (жалоб) на портал ФНС России от 26.06.2016, 05.04.2017, на портал ФСБ РФ от 19.09.2016, на портал Роспотребнадзора от 03.09.2016, на портал Правительства Российской Федерации от 08.07.2016, на портал Прокуратуры Алтайского края от 22.07.2016.

Из представленной в жалобах Баскакова М.Г. информации следует, что ООО «Шульгинское» осуществляет производство и реализацию алкогольной продукции различным покупателям за «наличный расчет» без отражения в бухгалтерском и налоговом учете.

Указанные выше обстоятельства, согласно оспариваемому решению МИФНС РФ № 1 по АК, послужили основаниями для инициирования выездной налоговой проверки в отношении ООО «Шульгинское» и проведения комплекса мероприятий с целью определения фактических обстоятельств дела.

В результате проведения контрольных мероприятий в ходе выездной налоговой проверки установлено получение ООО «Шульгинское» необоснованной налоговой выгоды, выразившейся в минимизации налоговых платежей посредством неуплаты акцизов, НДС и налога на прибыль организаций вследствие не включения в налоговую базу оборотов по реализации пива, сидра и безалкогольных напитков произведенных ООО «Шульгинское».

Довод Общества о нарушении налоговым органом при вынесении оспариваемого решения по результатам выездной налоговой проверки положений статей 100 (п.3), ст. 101 (п8), ст.ст. 87, 89 НК РФ в части получения и использования доказательств с нарушением процедуры сбора доказательств, использование доказательств, полученных только в рамках оперативно-следственных действий по уголовному делу, не исполнения обязанностей по выявлению всех обстоятельств, связанных с исчисление и уплатой налогов, опровергается представленными материалами выездной налоговой проверки, в том числе: запросами налогового органа, ответами на запросы, поручениями о вызове и опросе свидетелей, повестками о вызове свидетелей, протоколами опроса явившихся свидетелей, отчетом специалистов и другими материалами.

На основании имеющихся в распоряжении налогового органа документов, информации о проверяемом налогоплательщике установлено, что обществом осуществлялась реализация продукции ряду контрагентов за «наличный расчет» при этом выручка от реализации продукции не отражалась в бухгалтерском и налоговом учете ООО «Шульгинское» (скрытая выручка).

Материалами налоговой проверки установлено, что собственниками ООО «Шульгинское»и ООО «ШПЗ» достигнута договорённость с лицами, занимающимися оптовой торговлей пива, о сбыте им продукции ООО «Шульгинское» за наличный расчет без отражения в отчетности. Договоренности велись через Шукшина Александра Сергеевича, имевшего возможность реализовывать большие объемы пива на территории Новосибирской области. Также реализация осуществлялась на территории Алтайского края, Республики Алтай.

Оптовые покупатели неучтенной алкогольной продукции (ООО «Авангард», ООО «Сибирский двор», ООО «ПСП», ООО «Демис», ООО «Росток», ИП Пигарев И.Л., ИП Суховеркова М.А., ИП Соколова Е.Ю., Форсаж-Иванов, Форсаж-Суртаев), а также физические лица, установленные в результате контрольных мероприятий, отражены в бухгалтерских документах Общества в качестве покупателей исключительно безалкогольной продукции.

В материалах дела имеются компакт-диски, фиксирующие оперативно-розыскные мероприятия (прослушивание телефонных переговоров, опрос), подтверждающие неоднократные контакты директора ООО «Шульгинское» Матвеева В.И. с лицами, выступающими в качестве покупателями производимой Обществом алкогольной продукции, факты осведомленности операторов Осенковой С.А., Талдоновой А.Н. об отгрузках пива, сидра от ООО «Шульгинское» за наличный расчет в «темную» по неучтенным документам — товарным накладным, изъятым на территории плательщика. Из указанных доказательств следует, что ООО «Шульгинское» реализовывалось алкогольное пиво, Матвеев В.И. вел рабочие совещания с сотрудниками предприятия, ходе которых ему докладывали о производственных процессах, в том числе объемах изготовленного алкогольного пива, сидра, сортах пива, он давал указания покупателям производимой ООО «Шульгинское» алкогольной продукции о неразглашении факта приобретения такой продукции правоохранительным органам.

Заявителем указано о недопустимости использования налоговым органом материалов, полученных в рамках расследования уголовного дела № 427706.

Так, заявитель утверждает о несоблюдении налоговым органом порядка заверения копий документов, составляющих материалы налоговой проверки и представленных в материалы судебного дела, что не позволяет установить происхождение документов и препятствует их оценке как допустимых и относимых доказательств, подтверждающих факт реализации товара. По мнению Общества, Инспекцией использованы доказательства, собранные с нарушением статьи 82 НК РФ, товарные накладные на реализацию ООО «Шульгинское» пива и сидра в адрес покупателей, полученные в результате оперативно-розыскных мероприятий, должны быть подтверждены мероприятиями налогового контроля, подлинники товарных накладных налоговым органом в ходе проверки не исследовались.

Суд оценивает доводы заявителя как несостоятельные.

При определении налоговых обязательств ООО «Шульгинское» использованы товарные накладные за период с 01.07.2015 по 10.08.2015, предоставленные Инспекции СУ СК России по Алтайскому краю.

Письмом от 15.01.2016 №203-427706-16 СУ СК России по Алтайскому краю (вх. от 20.01.2016 №01605) Инспекции представлены копии товарных накладных ООО

«Шульгинское» за период с 01.07.2015 по 31.07.2015, свидетельствующих о реализации в указанный период пива и сидра, в виде их подшивки на 207 листах, заверенная на последнем листе с указанием «копия верна, следователь СУ СК РФ по АК Чесноков С.В.» и проставлением оттиска печати СУ СК России по Алтайскому краю.

Письмом от 12.12.2016 № 203-427706-15 СУ СК России по Алтайскому краю (вх. от 26.01.2017 № 02586) Инспекции представлены копии материалов уголовного дела

№427706 в подшивках в количестве 8 штук, в том числе копии товарных накладных ООО «Шульгинское» за период с 01.08.2015 по 10.08.2015, свидетельствующих о реализации в указанный период пива и сидра, в виде их подшивки на 95 листах, заверенная на последнем листе с указанием «подшивка копий документов на 95 л., следователь, подпись» и проставлением оттиска печати СУ СК России по Алтайскому краю. Имеется реестр документов по делу №427706, переданных в Межрайонной ИФНС России №1 по Алтайскому краю, подтверждающий (в пункте 25) передачу в налоговый орган следователем СУ СК России по Алтайскому краю Чесноковым С.В. товарных накладных на реализацию ООО «Шульгинское» напитков: пива, сидра, кваса, лимонада и др. в кол- ве 95 листов (Приложение №1).

Внешний вид копий документов, полученных из СУ СК России по Алтайскому краю (том 15 л/д 133-151, тома 16, 17, 18), позволяет их идентифицировать, установить происхождение, а также использовать в качестве доказательств по настоящему судебному делу в порядке, установленном главой 7 АПК РФ.

Кроме того, заявителем получены из уголовного дела № 427706, рассмотренного Бийским городским судом Алтайского края (номер дела 1-61/2017), после вступления в законную силу приговора в отношении директора ООО «Шульгинское» Матвеева В.И., являвшиеся вещественными доказательствами по делу оригиналы товарных накладных, копии которых СУ СК по Алтайскому краю в подшивках передавались в Инспекцию. Указанные оригиналы документов обозревались в судебных заседаниях при рассмотрении настоящего спора. То обстоятельство, что подшивки оригиналов накладных содержат дополнительно иные документы – возвратные накладные и др., т.е. представлены в большем объеме, чем имелись в копиях у налогового органа, не свидетельствует о недостоверности копий накладных, полученных Инспекцией от следственного комитета.

Заявитель ссылается на несоответствие копий полученных налоговым органом товарных накладных Соглашению о взаимодействии между Следственным комитетом Российской Федерации и Федеральной налоговой службой, заключенному 13.02.2012 №101-162-12/ММВ-27-2/3. Вместе с тем, указанное Соглашение не содержит требований к заверению копий документов. Иных нормативных правовых актов, устанавливающих требования к заверению документов, которыми обмениваются следственные органы Следственного комитета Российской Федерации и налоговые органы Российской Федерации, не имеется.

Вместе с тем, письмом от 12.12.2016 № 203-427706-15 СУ СК России по Алтайскому краю (вх. от 26.01.2017 № 02586) Инспекции представлены копии материалов уголовного дела №427706 в подшивках в количестве 8 штук, в которых имелись и иные материалы уголовного дела, добытые в рамках оперативных и следственных действий (объяснения, протоколы изъятия, обыска, осмотра предметов (документов), информация о прослушивании телефонных переговоров, запросы и ответы МРУ Росалкогольрегулирование по СФО, технологические инструкции на производство продукции, технологические карты, паспорта на оборудование и т.п.). Указанные документы передавались в Инспекцию СУ СК России по Алтайскому краю в копиях с аналогичным оформлением в порядке запросов Инспекции и ответов следственного органа.

В соответствии с пунктом 45 Постановления Пленума ВАС РФ от 30.07.2013 №57 «О некоторых вопросах, возникающих при применении арбитражными судами части первой Налогового кодекса Российской Федерации» при исследовании и оценке представленной налоговым органом доказательственной базы по налоговым делам судам надлежит исходить из того, что материалы, полученные в результате осуществления оперативно-розыскных мероприятий, могут использоваться налоговыми органами в числе других доказательств при рассмотрении материалов налоговой проверки (пункт 4 статьи 101 НК РФ) или при осуществлении производства по делу о предусмотренных НК РФ налоговых правонарушениях (пункт 7 статьи 101.4), если соответствующие мероприятия проведены и материалы оформлены согласно требованиям, установленным Федеральным законом от 12.08.1995 № 144-ФЗ «Об оперативно-розыскной деятельности».

Конституционный Суд РФ в Определении от 01.03.2011 № 273-О-О указал, что доказательства, полученные в уголовно-процессуальном порядке, могут быть использованы в арбитражном процессе для установления наличия или отсутствия обстоятельств, обосновывающих требования и возражения лиц, участвующих в деле, при условии, если арбитражный суд признает их относимыми и допустимыми.

Заявителем не представлено доказательств, что использованные налоговым органом доказательства для определения реальных налоговых обязательств Общества, полученные из материалов уголовного дела, добыты в нарушение порядка, установленного Федеральным законом от 12.08.1995 № 144-ФЗ «Об оперативно-розыскной деятельности», Уголовного процессуального кодекса РФ.

Ссылка заявителя на несоответствие товарных накладных требованиям Федерального закона от 06.12.2011 № 402-ФЗ «О бухгалтерском учете», альбому унифицированных форм первичной учетной документации в части товарной накладной (ТОРГ-12), не оспаривается по существу налоговым органом и не влияет на оценку судом данного доказательства как недопустимого, поскольку из материалов налоговой проверки, приговора Бийского городского суда Алтайского края по делу № 1-61/2017 (пояснения свидетелей Дышлюка В.Н., Тимошенской Е.С., Щербаковой А.В.) следует, что данные товарные накладные не являлись документами бухгалтерского учета общества, изготавливались для отражения поставок неучтенной в бухгалтерской отчетности Общества алкогольной продукции в целях, в том числе, управленческого учета (для контроля «неучтенных» поставок руководителем общества, его учредителем Савиновым В.В. и его компаньоном Крестовым В.В., эти накладные уничтожались (сжигались) каждые три месяца.

В силу п. 4 ст. 69 АПК РФ вступивший в законную силу приговор суда по уголовному делу, иные постановления суда по этому делу обязательны для арбитражного суда по вопросам о том, имели ли место определенные действия и совершены ли они определенным лицом.

Заявителем указано на отсутствие преюдициального значения приговора Бийского городского суда в отношении Матвеева В.И. для настоящего дела. Указанный довод противоречит положениям части 4 статьи 69 АПК РФ, а также правовой позиции Верховного Суда, выраженной, например, в Определении ВС РФ от 03.12.2018 №305- КГ18-11820 по делу № А40-51462/2017, согласно которой для дела, рассматриваемого арбитражным судом, отсутствует преюдиция приговора по уголовному делу в случае рассмотрения уголовного дела в порядке особого (упрощенного) судопроизводства, когда в силу ст. 316 УПК РФ судья не проводит в общем порядке исследование и оценку доказательств, собранных по уголовному делу, но лишь может исследовать обстоятельства, характеризующие личность подсудимого, обстоятельства, смягчающие и отягчающие наказание.

Показания свидетелей Дышлюка В.Н. и Тимошенской Е.С., являющихся соответственно бывшим руководителем Общества и его главным бухгалтером, но не работающими в обществе в заявленный в расчете налогового обязательства период (с 01.07.2015 по 10.08.2015), согласуются с установленными приговором действиями Матвеева В.И., являющимся руководителем Общества в рассматриваемый период, связанными с минимизацией налоговой выручки при невключении в налоговую базу продукции собственного производства, реализованной по спорным товарным накладным.

Поскольку производство и реализации неучтенных объёмов алкогольного пива, сидра производились налогоплательщиком без отражения бухгалтерской и налоговой в отчетности по согласованию с покупателями за наличный расчёт, то данная реализация не во всех случаях подтверждена непосредственными покупателями алкогольной продукции в рамах ст. 93.1 НК РФ при истребовании налоговым органом документов.

Согласованность действий учредителей Общества и должностных лиц покупателей неучтенной продукции за наличный расчет без отражения в отчетности подтверждается материалами проверки, в том числе показаниями свидетелей Дышлюка В.Н., Тимошенской Е.С. (приложения №1.1, 2, 3 к Акту проверки). Данные показания подтверждаются и расшифровкой материалов, полученных в результате оперативно- розыскных мероприятий «прослушивание телефонных переговоров» за период 30.07.2015 по 28.09.2015.

Учредитель ООО «Шульгинское» Савинов В.В. осуществлял руководство действиями сотрудников организации при отгрузке «не проводных» объемов алкогольной продукции, разрабатывал стратегию поведения сотрудников при выемке и допросах, давал указания относительно их действий. Так, в телефоном разговоре с директором ООО «Шульгинское» Матвеевым В.И. он давал указание не впускать сотрудников правоохранительных органов в помещение варки предприятия. Матвеев В.И.: «Да, да рвутся они в варку. Пока не пускаю, держу паузу, чтобы все журналы варок убрали или уничтожили». Директор ООО «Шульгинское» Матвеев В.И. в разговоре с учредителем ООО «ШПЗ» Крестовым В.В. 12.08.2015 после производства правоохранительными органами выемки также дал понять, что в силу своих трудовых функций подчиняется Савинову В.В.: «Да все работает, без всяких. Савинову я как бы подтвердил, что продолжаем работать в обычном режиме».(Приложение № 1.2 к акту проверки № АП-16- 30).

В товарных накладных в строках «Груз принял» имеются подписи водителей, осуществлявших перевозку продукции в адрес покупателей ООО «Шульгинское». Водители Колисниченко С.Н., Маркин О.Ю., Дударев В.Д., Ильин А.И., Кугоколо С.А., Трапезников А.В., Сотников Е.А., Еремин А.В., Миняйлов А.Ф., Нечаев С.В., Беликов Д.Н., Фетисов Е.Н., Подъяпольский В.А., Татарников Ю.Ф., Кулигин Р.И., Шалаев С. Н., Соколов А.Н. в ходе проведения допросов подтвердили факт получения груза по товарным накладным, сообщили, что подписи в представленных им на обозрение товарных накладных выполнены ими при получении товара, указанного в товарных накладных(приложение № 1.1 к Акту проверки № АП-16-30).

Данные свидетельские показания согласуются со сведениями, содержащимися в изъятых правоохранительными органами на ООО «Шульгинское» журналов въезда- выезда автотранспортных средств (о фамилиях водителей, номерах и марках транспортных средств, перевозивших кеги с алкогольной продукцией ООО «Шульгинское», наименовании покупателя, времени въезда-выезда транспортного средства), пропусках.

В настоящем споре заявитель занял противоречивую позицию. Так, им оспаривается изготовление пива во вменяемом объеме и одновременно указывается о возможности производства и реализации в указанном объеме продукции в виде безалкогольного пива с нормативным (стандартизированным) содержанием объемной доли спирта этилового до 0,5 процента включительно. В соответствии с п.1 ст. 193 НК РФ в 2015 году для пива с нормативным (стандартизированным) содержанием объемной доли этилового спирта до 0,5 процента включительно установлена налоговая ставка в размере 0 рублей за 1 литр.

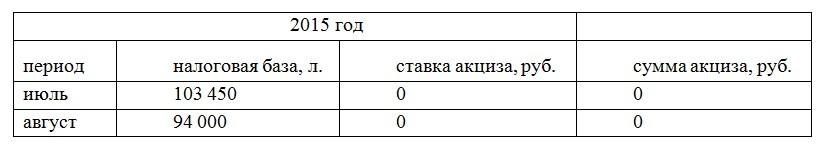

Материалами дела установлено, что ООО «Шульгинское» в период с июня по август 2015 согласно представленной налоговой отчетности по акцизам заявлены следующие объемы безалкогольной продукции с нормативным (стандартизированным) содержанием объемной доли спирта этилового до 0,5 процента включительно (Приложение № 68 к Акту проверки № АП-16-30):

Таким образом в налоговых декларациях по акцизам, представленным ООО «Шульгинское» за июль, август 2015 не нашла отражения реализованная продукция в объемах, указанных в изъятых товарных накладных: пиво с нормативным (стандартизированным) содержанием объемной доли этилового спирта свыше 0,5 до 8,6 % процента включительно: в июле 2015 – 1 404 775 л., в августе 2015 – 448 755л.; сидр в июле 2015 – 13 920 л., в августе 2015 – 5 850 л.

Бездоказательный характер, в нарушение положений ст. ст. 64, 65, 200 АПК РФ, носят со стороны заявителя доводы о том, что изъятые товарные накладные могли выставляться Обществом в рамках договоров комиссии, а также у Общества могли быть возвраты, в связи с чем расчеты налоговым органом объемов продукции носят неверный характер.

ООО «Шульгинское» арбитражному суду, а также в ходе налоговой проверки, к жалобам в УФНС по Алтайскому краю, ФНС России не представлено доказательств наличия у заявителя договоров комиссии или возвратов продукции.

Налоговой проверкой установлено, что на оборудовании, находящемся в пользовании ОО «Шульгинское» общество производило неучтенную в бухгалтерском учете алкогольную продукцию (пиво крепостью свыше 0, 5%, сидр, пуаре, медовуху), являющуюся подакцизным товаром, и реализовывало ее за наличный расчет в подтвержденный товарными накладными период с 01.07.2015 по 10.08.2015.

Налог и акциз рассчитан налоговым органом исходя из фактического объема поставок, отраженных в спорных товарных накладных.

В целях анализа достоверности исследуемого объема поставок, Инспекцией устанавливались иные обстоятельства, связанные с наличием у Общества ресурсов для производства и реализации в оцениваемый период указанных объемов алкогольной продукции. Именно поэтому налоговым органом производилась оценка затрат электроэнергии, воды, солода на производство пива и сидра, исследовались возможности оборудования и технологии в целях производства алкогольной и безалкогольной продукции, учитывались показания свидетелей, объективные данные журналов фиксации вьезда-выезда автотранспортных средств, использовались пояснения специалистов.

Инспекцией в ходе налоговой проверки ООО «Шульгинское» реализовано предоставленное ей подпунктом 11 пункта 1 статьи 31 НК РФ право привлекать для проведения налогового контроля специалистов, экспертов и переводчиков.

Согласно пункту 1 статьи 96 НК РФ в необходимых случаях для участия в проведении конкретных действий по осуществлению налогового контроля, в том числе при проведении выездных налоговых проверок, на договорной основе может быть привлечен специалист, обладающий специальными знаниями и навыками, не заинтересованный в исходе дела.

Таким образом, проведение выездной налоговой проверки является достаточным (самостоятельным) основанием для привлечения Инспекцией специалиста, обладающего знаниями и навыками в определенной сфере, не заинтересованного в исходе дела.

При этом выбор форм привлечения лиц, обладающих специальными знаниями в порядке положений Налогового кодекса РФ, является прерогативой налогового органа.

Заявитель расценивает обращение Инспекции к специалисту в порядке ст. 96 НК РФ как обход процессуальных прав налогоплательщика, закрепленных в п. 7 ст. 95 НК РФ, а также указал на не предупреждение специалиста об уголовной ответственности.

Вместе с тем, заявленный в качестве специалиста при подготовке отчета Павлов И.Н. допрошен в арбитражном суде с его предупреждением об уголовной ответственности за дачу ложных показаний, подтвердил ранее данные им совместно с другими специалистами ответы в Отчете об оказании услуг специалиста на вопросы Инспекции.

Заявитель необоснованно утверждает, что целью налогового органа при получении отчета специалиста являлось сравнение полученной сумм недоимки по НДС, акцизу с расчётами привлеченного специалиста.

Помощь специалистов носила вспомогательный (дополнительный) характер, объемы реализации пива, прочих напитков определены на основании документов (товарных накладных), и в совокупности с Отчетом ФГБОУ ВО «Алтайский государственный технический университет им. И.И. Ползунова» № 40-506 от 24.05.2017 (Том 41 л/д 67-87), показаниями свидетелей и прочим формируют совокупность взаимодополняющих, не противоречащих друг другу доказательств. С учетом указанного, довод заявителя о недостоверности расчетного способа определения специалистами объемов изготовленного пива, использованного Инспекцией в целях расчетного определения суммы налогового обязательства общества, противоречит оспариваемому решению налогового органа, не содержащему расчетный способ определения реального налогового обязательства налогоплательщика.

Разъяснения специалистов не являются единственным доказательством, на котором основано оспариваемое решение.

Среди вопросов, заданных в запросе от 04.05.2019 № 16-09/05394дсп Инспекции в ФГБОУ ВО «Алтайский государственный технический университет им. И.И. Ползунова» (БТИ АлтГТУ) отсутствовали вопросы, связанные с расчетом сумм налогов и акцизов.

Заявитель указал также о неотносимости Отчета в связи с «отсутствием печати Бийского технологического института», его изготовлением ООО «Наука и технология» и отсутствием подписи уполномоченного лица от Бийского технологического института.

Указанное опровергается представленными Инспекцией документами.

В рамках проверки Инспекцией направлен запрос от 04.05.2017 № 16-09/05394дсп с приложениями в Бийский технологический институт (филиал) ФГБОУ ВО «Алтайский государственный технический университет им. И.И. Ползунова» (БТИ АлтГТУ) с целью получения разъяснений специалиста по вопросам технологии производства пива, сидра и необходимого для их производства оборудования. На стр. 4 запроса имеется подпись Павлова И.Н. от 05.05.2017 о его получении. Свидетель Павлов И.Н. не отрицает факт получения приложений к запросу Инспекции, их изучения и учета при составлении ответов на вопросы.

Исполнителями Отчета, как следует из него, явились к.т.н., доцент кафедры «Машины и аппараты химических и пищевых производств» БТИ АлтГТУ Павлов И.Н., к.т.н., доцент кафедры «Биотехнология» БТИ АлтГТУ Рожнов Е.Д., что подтверждается приказами «По личному составу преподавателей» ФГБОУ ВО «Алтайский государственный технический университет им. И.И. Ползунова» (БТИ АлтГТУ). Также к Отчету в отношении указанных лиц приложены дипломы кандидата наук, дипломы об образовании государственного образца (с квалификацией «инженер-механик» по специальности «Автоматизированное производство химических предприятий» Павлова И.Н., с квалификацией «инженер» по специальности «Технология бродильных производств и виноделие» Рожнова Е.Д.). Лицом, утвердившим Отчет, явился директор ООО «Наука и технология» Блазнов А.Н.

Как следует из выписки ЕГРЮЛ в отношении ООО «Наука и технология» его учредителями выступают Блазнов А.Н., Дронов А.В., Ермаков Р.Б., Павлов И.Н., ФГБОУ ВО «Алтайский государственный технический университет им. И.И. Ползунова». Согласно справкам по форме № 2-НДФЛ за 2017 год Блазнов А.Н., Павлов И.Н. являются сотрудниками как ФГБОУ ВО «Алтайский государственный технический университет им. И.И. Ползунова», так и ООО «Наука и технологии», Рожнов Е.Д. – сотрудником указанного университета.

Проставление оттиска печати ООО «Наука и технологии» при оформлении Отчета не нарушает норм налогового законодательства. Заявителем нормы закона, нарушенные по его мнению, в дополнении не приводятся. Отчет подписан лицами, давшими разъяснения по вопросам Инспекции. В связи с чем Отчет соответствует нормам ст. ст. 31, 96 НК РФ, а также ст.ст. 67, 68 АПК РФ.

Отчет об оказании услуг специалиста содержит указание на его составление на основании договора от 01.05.2017.

Налогоплательщиком не представлено доказательств заинтересованности Павлова И.Н., Рожнова Е.Д., Блазнова А.Н. в исходе дела. Иных условий для привлечения специалиста при проведении выездных налоговых проверок Налоговый кодекс РФ не содержит.

Опрошенный в судебном заседании в качестве свидетеля Павлов И.Н. пояснил, что впервые участвовал в подготовке ответа на подобного рода запрос. Свидетель дал исчерпывающие показания относительно подготовленных по запросу Инспекции ответов, отраженных в Отчете.

Образование Павлова И.Н., Рожнова Е.Д. (квалификация, специальность), в том числе по направлению «Технология бродильных производств и виноделие», их профессиональная деятельность в должности доцентов в соответствии с полученным образованием на соответствующих кафедрах ФГБОУ ВО «Алтайский государственный технический университет им. И.И. Ползунова», наличие научных степеней позволили предоставить разъяснения технологии производства пива. При этом копии документов, подтверждающие специальные знания (п. 1 ст. 96 НК РФ), приложены к Отчету и заверены оттиском печати ФГБОУ ВО «Алтайский государственный технический университет им. И.И. Ползунова».

Налогоплательщик реализовал процессуальное право на предоставление позиции по поставленным Инспекцией перед специалистами вопросам путем предоставления арбитражному суду заключения специалиста от 29.07.2019 № 29-07/2019 АНО ЭПЦ «Топ Эксперт» как письменного доказательства (ст. 75 АПК РФ). Также представлена заявителем Рецензия № 100/21 ООО «Региональный центр экспертиз «ЭкспертКом», специалист Харитонова Н.В. на отчет специалистов № 40-506 от 24.05.2017.

Указанные Рецензия, заключение специалиста, а так же представленные вместе с апелляционной жалобой Обществом в УФНС по АК заключение ООО «Специализированная фирма «РусЭксперТ», не опровергают достоверность выводов Инспекции при установлении налогового обязательства Общества. Содержащиеся в них выводы специалистов не возможности при соблюдении исследованных Инспекцией укороченных сроков брожения и дображивания алкогольного пива, получения качественного продукта, не имеют доказательственного значения недостоверности пояснений специалистов, данных Инспекции в отчете от 24.05.2017, поскольку доказательств реализации обществом по спорным накладным алкогольной продукции, соответствующей нормативным требованиям и стандартам, с учетом противоправного характера ее производства и реализации, не представлено в материалы дела. В указанной части сомнения суда не могут быть трактованы в пользу налогоплательщика.

В нарушение ст. ст. 65, 200 АПК РФ заявитель не привел суду информацию об объеме произведенной безалкогольной продукции с расчетом, документальным подтверждением (технологические инструкции, технологические карты, рецептуры на каждую единицу ассортимента безалкогольной продукции, паспорта на оборудование) потребностей в воде и электроэнергии применительно к производству безалкогольной продукции. Подобная информация, в том числе первичные документы, регистры, не представлены проверяемым лицом и в ходе проверки на требования Инспекции.

Так, уведомлением №У-16-30 о необходимости ознакомления с документами, связанными с исчислением и уплатой налогов, врученным ООО «Шульгинское» 22.09.2016 Инспекцией указано на необходимость предоставления ей ознакомления с оригиналами документов, в том числе с регистрами бухгалтерского и налогового учета, регистрами учета доходов и расходов.

Требованием от 22.09.2016 № 6-30 (вручено по ТКС) у ООО «Шульгинское» истребованы документы (информация), в том числе СТО, технические инструкции, технологические карты, рецептуры и иные документы по производству продукции: квас, вода «Свежесть Алтая», напиток «Грушевый», лимонад, тархун, пиво безалкогольное, ассортимент выпускаемой продукции, регистры налогового и бухгалтерского учета за период с 01.01.2013 по 31.12.2015.

Требованием от 26.01.2017 №6-30/3 (вручено по ТКС) у ООО «Шульгинское» истребованы документы (информация), в том числе регистры налогового учета, регистры учета расходов (с расшифровкой прямых и косвенных); технологические регламенты, технологические (производственные) карты, нормативы на выпускаемую продукцию; технические условия (ТУ) калькуляция, рецептура, иной документ на производство выпускаемой продукции за период с 01.01.2013 по 31.12.2015.

Требованием от 04.07.2017 № 6-30/5 (вручено представителю Ларькову Е.В. по доверенности) у ООО «Шульгинское» истребованы документы (информация), в том числе документы по распределению забранной воды из скважин с указанием назначения и использованных объемов.

Перечисленные в требованиях документы ООО «Шульгинское» не представлены. Письмом от 08.02.2017 (Приложение №3) ООО «Шульгинское» на Требование от 26.01.2017 №6-30/3 представлены технологические инструкции по производству безалкогольного пива, достоверность которых поставлена Инспекцией под сомнение, а также указано, что ассортимент выпускаемой продукции по состоянию на 01.01.2015 – пиво безалкогольное (с перечислением сортов), напитки безалкогольные: квас, лимонад, тархун, грушевый; ассортимент продукции по состоянию на 01.01.2013 и 01.01.2014 не известен, поскольку предыдущий директор и главный бухгалтер не передали документы ООО «Шульгинское» за период их деятельности.

Таким образом, технологические регламенты, технологические (производственные) карты, нормативы на выпускаемую продукцию; технические условия (ТУ) калькуляция, рецептура, иной документ на производство напитков безалкогольных: квас, лимонад, тархун, грушевый за период с 01.01.2013 по 31.12.2015 заявителем не представлены ни в ходе налоговой проверки, ни при обжаловании оспариваемого решения в вышестоящий налоговый орган, ни арбитражному суду.

Следовательно, доводы заявителя о затратах ресурсов на производство напитков безалкогольных носит неподтвержденный характер.

При этом налогоплательщик не опроверг показания свидетелей, содержание товарных накладных, подтверждающих производство и реализацию пива, сидра ООО «Шульгинское».

Налоговый орган представил документы, полученные в порядке ст. 93.1 НК РФ, согласно которым налогоплательщик увеличивал свои производственные мощности в целях изготовления и реализации пива, приобретая новое дорогостоящее оборудование.

Так, согласно поручению №16-09/42252 от 20.12.2016 Инспекцией истребованы документы у ООО «Инженерно-коммерческое предприятие «ТЕХНОКОМ» ИНН 5053014711, г. Электросталь МО по взаимоотношениям с ООО «Шульгинское» по адресу Алтайский край Советский район с. Шульгин Лог, ул. Западная, 2.

Письмом от 29.12.2016 ООО «Инженерно-коммерческое предприятие «ТЕХНОКОМ» представило документы, в том числе счета-фактуры, договор от 10.01.2013, акты сдачи-приемки работ, программы проведения пуско-наладочных работ, акт о монтаже, прочие (Том 52 л/д 1).

Согласно договору от 10.01.2013 ООО «Инженерно-коммерческое предприятие «ТЕХНОКОМ» (поставщик) и ООО «Шульгинское» (покупатель) поставщик изготавливает и поставляет, осуществляет пуско-наладочные работы (на территории заказчика) оборудования: моноблока розлива пива в бочонки КЕГ (модель «КЕГ-сервис М60», базовая версия). Общая стоимость договора 3 030 000 руб. Изготовление оборудования выполняется Поставщиком в соответствии с «Техническим заданием на изготовление моноблока розлива пива в бочонки КЕГ производительностью 60 КЕГ/час.». Также представлен акт сдачи-приемки работ от 20.06.2013 по договору №01/13 от 10.01.2013, подтверждающий выполнение пуско-наладочных работ моноблока розлива пива в бочонки КЕГ. Представлен акт запуска аппарата в работу от 20.06.2013, подписанный председателем комиссии главным инженером ООО «Шульгинское» Гурьевым И.И., начальником цеха розлива ООО «Шульгинское» Баскаковым М.Г., наладчиком ООО «ИПК «ТЕХНОКОМ» Мазуром А.В., среды: холодная вода, горячая вода, пар, воздух, углекислота, пиво подключены; пусконаладочные работы произведены, Аппарат «КЕГС-сервис М-60» настроен, персонал, обслуживающий аппарат, обучен. Представлен список сотрудников цеха розлива, прошедших обучение при работе с «Кег сервис М60»: Шульгин С.А., Кулишов И.И., Никитин Г.М. — мастера смены, Алексеев Д.А., Киреев А.С., Котов Е.Е., Шитов Ю.Н., Безсонов Е.В., Кибяков Д.С. — операторы.

При монтировке «Моноблока розлива пива в бочонки КЕГ модель «КЕГ-сервис М60» согласно акта запуска аппарат был подключён к средам: холодная вода, горячая вода, пар, воздух, углекислота, пиво, тогда как ООО «Шульгинское» согласно представленной в налоговой орган отчетности по акцизам с мая 2013 перестало заявлять себя производителем алкогольной продукции (пива, сидра).

Согласно справкам по форме №2-НДФЛ Шульгин С.А., Никитин Г.М., Киреев А.С., Шитов Ю.Н. являлись в 2013 сотрудниками ООО «Шульгинское», Алексеев Д.А., Безсонов Е.В. – сотрудниками ООО «Шульгинский пивоваренный завод».

Данное обстоятельство подтверждает показания свидетеля Дышлюка В.Н., о том, что фактически ООО «Шульгинское», ООО «ШПЗ» являлись единой организацией, работали одним коллективом, имели единый руководящий состав. С момента создания ООО «ШПЗ» (27.02.2013) официальная (декларируемая перед органами РАР, ФНС) незначительная реализация пива производилась через ООО «ШПЗ» и отражалась в его отчетности.

В дополнительных пояснениях от 11.03.2019 заявителем указано, что рост потребления электричества ООО «Шульгинское» связан с увеличением сбыта безалкогольной продукции, но не с производством алкогольного пива, товарные накладные на реализацию пива ООО «Шульгинское», по мнению заявителя, противоречат показаниям свидетелей о количестве разлитого пива.

Суд полагает доводы заявителя несостоятельными, построенными на искажении фактических обстоятельств нарушения.

Заявитель указал, что потребление электроэнергии на протяжении 2013-2015 гг. увеличивалось без резких скачков, в летний период расход электроэнергии возрастал. Заявитель объясняет эти обстоятельства увеличением производства безалкогольной продукции (воды, лимонада), но не пива и сидра.

Кроме того, затраты электроэнергии на производство лимонада менее значительные, чем на производство пива. Технологический процесс изготовления лимонада включает в себя наведение, варку, охлаждение, газирование через сатуратор, розлив. В то время как процесс производства пива включает продолжительные по времени и значительные по энергозатратностиследующие технологические этапы (согласно Отчета специалистов от 24.05.2017 БТИ АлтГТУ):

- Приготовление пивного сусла (дробление солода, затирание и осахаривание затора, фильтрование затора, кипячение сусла с хмелем, отделение взвесей горячего сусла, охлаждение и осветление пивного сусла).

- Сбраживание пивного сусла. (приготовление чистой культуры дрожжей, главное брожение, дображивание и созревание пива).

- Осветление и розлив пива. (осветление пива в поле центробежных сил и фильтрование, стабилизация пива, карбонизация пива, мойка тары и розлив пива).

Таким образом, при переходе на производство безалкогольной продукции, как на менее энергозатратный вид деятельности, потребление электроэнергии ООО «Шульгинское» возрастать не должно.

Голословным доводом заявителя является утверждение о безосновательном непринятии Инспекцией пояснений главы муниципалитета Дерябина М.С.

Инспекцией на стр. 61-63 оспариваемого решения указаны причины критической оценки показаний свидетеля — главы муниципалитета Дерябина М.С. относительно использования большей части забранной из скважины ООО «Шульгинское» воды не на цели, связанные с производством продукции Общества, а для целей водоснабжения жителей с. Шульгин Лог по договору с ООО «Феникс». Инспекция учла результаты дополнительных мероприятий налогового контроля (ответ ООО «Шульгинское» вх. от 21.03.2016 № 09244 о том, что вода населению с предприятия не поставлялась) (Приложение № 110 к решению № РА-16-30).

Указанные Заявителем как не устранённые налоговым органом противоречия между показаниями свидетеля и Отчетом специалистов являются результатом собственной трактовки заявителем отдельных фраз из общего контекста решения.

Так, из показаний Дышлюка В.Н. следует, что мощность ООО «Шульгинское» по производству алкогольного пива составляла 1500 тонн в месяц; ООО «Шульгинское» работало на полную мощность до 1700 т в месяц пива.

В отношении количества солода, поступившего в период с мая по сентябрь 2015 на тупик ООО «Чемровского ХПП» от ООО «Балтийская солодовенная компания» в размере 288 077 кг, необходимо отметить, что указанное обстоятельство не положено Инспекцией в основу расчета произведённого и реализованного налогоплательщиком количества пива.

Инспекцией представлены суду документы (том 53, том 54 л/д 1-88), подтверждающие поставку солода железнодорожным транспортом для ООО

«Шульгинское» на тупик ООО «Чемровского ХПП» (г. Бийск Алтайского края) от ООО

«Балтийская солодовенная компания» (г. Санкт-Петербург) через ООО «Стратегия-XXI» (г. Санкт-Петербург) на протяжении всего проверяемого период (2013 — 2015 гг.).

Инспекцией затребованы у ООО «Стратегия – XXI» ИНН 7840412820 (г. Санкт- Петербург) счета-фактуры, иные документы в рамках исполнения договоров комплексного оказания услуг, в том числе пользования подъездными путями, информацию о последующем использовании поступившего товара на подъездные железнодорожные пути ООО «Чемровское ХПП», в случае перепродажи Инспекция просила указать лиц в адрес которых он реализован. Документы запрошены с целью подтверждения финансово-хозяйственных отношений по цепи: ООО «Шульгинское» — ООО «Чемровское ХПП» — ООО «Стратегия – XXI».

Согласно ответу (вх. от 11.09.2017 № 34718) ООО «Стратегия – XXI» подтвердило финансово-хозяйственные взаимоотношения с ООО «Чемровское ХПП», также указало, что в период с 01.01.2013 по 31.12.2015 ООО «Стратегия – XXI» с ООО «Шульгинское» не взаимодействовало, поставок не осуществляло. Товар, поставляемый железнодорожным транспортом, грузополучателем которого являлось ООО «Чемровское ХПП» — солод ячменный пивоваренный, предназначенный для использования в пивоваренном производстве. Товар в дальнейшем использован для перепродажи следующим контрагентам: ООО «Модерн» ИНН 5401341102, ООО «АСТРА» ИНН 5404505302, ООО «Импульс» ИНН 5407463347, ООО «Консалтинг» ИНН 5404498172.

ООО «Стратегия – XXI» представлен договор на оказание услуг по разгрузке вагонов от 09.01.2014 № 01/014, заключенный с ООО «Чемровское ХПП», согласно которому ООО «Чемровское ХПП» (исполнитель) берет на себя обязанность за плату своими силами и средствами обеспечить разгрузку зерна из вагонов на подъездных путях Исполнителя и его погрузку в автомобильный транспорт, предъявленный Заказчиком (ООО «Стратегия – XXI»). От лица ООО «Стратегия – XXI» настоящий договор заключил Медведев Евгений Васильевич по доверенности. Копия доверенности на Медведева Е.В. не представлена.

Согласно представленным в Межрайонную ИФНС России № 1 по Алтайскому краю справкам №2-НДФЛ Медведев Е.В. получал доход в 2013-2014 в ООО «Шульгинское». За период 2015-2017 справки по форме № 2-НДФЛ в налоговый орган на Медведева Е.В. не представлены. В ходе проверки Медведев Е.В. на повестку о вызове на допрос для дачи показаний не явился.

Согласно представленной карточке счета 60 по контрагенту за период с 01.01.2013 по 31.12.2015 финансово-хозяйственные взаимоотношения между ООО «Стратегия – XXI» и ООО «Чемровское ХПП» имелись в 2013, 2014 и 2015 гг.

Также ООО «Стратегия – XXI» представлены декларации о соответствии, сертификаты соответствия, выданные на ООО «Балтийская солодовенная компания» (г. Санкт-Петербург), счета-фактуры от ООО «Чемровское ХПП» в адрес ООО «Стратегия – XXI» за период апрель-декабрь 2015, акты о приемке услуг, платежные документы (платежные поручения, кассовые чеки ООО «Чемровское ХПП», квитанции к приходно- кассовому ордеру (без указания основания оплаты, лица, вносившего денежные средства от имени ООО «Стратегия – XXI» в кассу ООО «Чемровское ХПП»).

В представленных ООО «Стратегия – XXI» актах о приёмке услуг в графе «наименовании работ, услуг» указано: услуги по перевалке грузов, оформление свидетельства карантинной экспертизы, а также пользование подъездным путем. Акты от 13.04.2015 № 30, от 30.04.2015 № 35, от 06.05.2015 № 37, от 12.05.2015 № 39, от 18.05.2015 № 45, от 21.05.2015 № 48, от 29.05.2015 № 51, от 02.06.2015 № 52, от 10.06.2015 № 59, от 16.10.2015 № 62, от 30.06.2015 № 64 от Заказчика (ООО «Стратегия – XXI») подписаны Береговым Е.В. по доверенности от 04.04.2015 №0604; акты от 07.07.2015 № 67, от 13.07.2015 № 69, от 14.07.2015 № 70, от 22.07.2015 № 71, от 23.07.2015 № 72, от 23.07.2015 № 73, от 28.07.2015 № 74, от 03.08.2015 № 75, от 10.08.2015 № 78 от Заказчика (ООО «Стратегия – XXI») подписаны Гончаровым Е.С. по доверенности от 02.07.2015 № 0207.

Копии доверенностей от 02.07.2015 № 0207 на Гончарова Е.С., от 04.04.2015 №0604 на Берегового Е.В. ООО «Стратегия – XXI» не представлены.

Свидетели Гончаров Е.С., Береговой Е.В. на повестку о вызове на допрос для дачи показаний в Межрайонную ИНФС России № 1 по Алтайскому краю не явились.

Справки № 2-НДФЛ на Берегового Е.В. представлены за период с апреля по июля 2015 ООО «Шульгинское». Иных справок по форме №2-НДФЛ за период 2014-2016 в налоговый орган на Берегового Е.В. не представлено. На Гончарова Е.С. за период с мая 2012 по январь 2013 указанные справки ООО «Шульгинское», с февраля 2014 по март 2017 — ООО «Шульгинский пивоваренный завод», с марта 2017 — ООО «ПБК Шульгинский».

В адрес ООО «Балтийская солодовенная компания» ИНН 7811505140 по факту взаимоотношений ООО «Балтийская солодовенная компания» и ООО «Чемровское ХПП» направлено поручение о предоставлении документов (информации) от 10.03.2017 № 16- 09/44110. Получен ответ от 05.05.2017 № 32/4597@, из которого следует, что ООО «Балтийская солодовенная компания» не вело финансово – хозяйственных взаимоотношений с ООО «Чемровское ХПП». Данное юридическое лицо указано как грузополучатель при поставках солода клиенту ООО «Стратегия-XXI» ИНН 7840412820 по Договору поставки № 100/С от 30.04.2015. ООО «Балтийская солодовенная компания» представлены квитанции о приеме груза «солод в зерне» (ф.ГУ-29у-ВЦ): от 18.05.2015 № ЭА125851 — 50 826 кг. , срок доставки 05.06.2015; от 20.05.2015 № ЭА220123 — 54 875 кг., срок доставки 07.06.2015; от 29.05.2015 № ЭА639127 — 58 010 кг., срок доставки 17.06.2015; от 30.06.2015 № ЭВ027187 — 58 584 кг., срок доставки 18.07.2015; от 29.07.2015 № ЭГ317772 — 65 782 кг., срок доставки 16.08.2015; от 31.08.2015 № ЭД857098 — 62 682 кг., срок доставки 18.09.2015; от 21.09.2015 № ЭЕ849610 — 67 331 кг., срок доставки 09.10.2015; от 24.09.2015 № ЭЖ000379 — 64 401 кг., срок доставки 13.10.2015.

Для установления обстоятельств получения солода на железнодорожной станции «Бийск», парк «Чемровка», его транспортировки в с. Шульгин Лог в ООО «Шульгинское» в ходе дополнительных мероприятий налогового контроля в соответствии со ст. 90 НК РФ допрошен сотрудник ООО «Чемровское ХПП», осуществлявший получение товара, Матыцин А.М., который пояснил следующее.

В период 2013-2015 на имя ООО «Стратегия XXI» от отправителя ООО «Балтийская солодовенная компания» с железнодорожной станции отправления «Ижоры» прибывал «солод в зерне» на станцию «Бийск» в парк «Чемровка». По одному вагону раз в месяц (в среднем по году) приходил вагон с «солодом в зерне». Вагоны имели вместимость от 42 до 70 тонн зерна. Сначала вагон приходил на РЖД станцию «Чемровка», он ехал на станцию, оформлял (раскредитовывал) соответствующие документы (ЖД-накладная, приложенные к ней документы). В момент прибытия вагонов с солодом от ООО «Балтийская солодовенная компания» на ЖД-станцию «Чемровка» он по номеру телефона 8-903-919-52-22 оповещал представителя собственника сырья по имени Евгений, фамилия и отчество ему не известны. Далее Евгений организовывал вывоз сырья с территории ООО «Чемровское ХПП» автотранспортом. Евгений или он звонили собственнику КАМАЗов Вольману Олегу. ИП Вольман оказывал на транспортных средствах КАМАЗ с государственными номерами Е301МС22, С717РЕ22, Х982ЕН услуги грузоперевозки. Согласно договора «Комплексного оказания услуг», заключенного между ООО «Стратегия XXI» и ООО «Чемровское ХПП», оформлялись автотранспортные накладные на вывоз «солода в зерне» с местом выгрузки с. Шульгин Лог, получателем и заказчиком автотранспортных средств в данных товарных накладных являлось ООО «Стратегия XXI». В период 2013-2015 вывозили «солод в зерне» в адрес ООО «Стратегия XXI» на вышеперечисленных транспортных средствах водители Красилов В.П., Бойков К.А., Дробышев В.И. После оплаты услуг за перевалку по доверенности от ООО «Стратегия XXI» Евгений осуществлял контроль за вывозом «солода в зерне». У Евгения от ООО «Стратегия XXI» была доверенность на получение товара «солод в зерне», выданная на определенный период времени.

С учетом изложенного, суд соглашается с выводами Инспекции, что документы, представленные ООО «Стратегия – XXI» в порядке ст. 93.1 НК РФ, свидетельствуют о фактически сложившихся отношениях по поставке в адрес ООО «Шульгинское» сырья (солод ячменный пивоваренный) от ООО «Балтийская солодовенная компания» (г. Санкт- Петербург) через ООО «Стратегия – XXI» и ООО «Чемровское ХПП» (грузополучателя товара при его доставке железной дорогой, его грузоотправителя при дальнейшем следовании автотранспортом).

О получении солода Обществом «Стратегия – XXI» в интересах налогоплательщика свидетельствует тот факт, что именно силами сотрудников ООО «Шульгинское», а также организаций, взаимозависимых с ООО «Шульгинское», от имени ООО «Стратегия-XXI» и под ее «прикрытием» заключен договор с ООО «Чемровское ХПП» на оказание услуг по разгрузке вагонов, приняты услуги по перевалке грузов, оформления свидетельства карантинной экспертизы, пользования подъездным путем, организован вывоз сырья с территории ООО «Чемровское ХПП» автотранспортом.

Инспекцией затребованы у ООО «Стратегия – XXI» (г. Санкт-Петербург) транспортные накладные, счета-фактуры, товарные накладные, товарно-транспортные накладные, договоры, контракты заявки, иные документы за период с 2013 по 2015 гг. на реализацию солода и иной продукции при поставке ж/д транспортом, где в качестве грузополучателя в ж/д накладных указано ООО «Чемровское ХПП», который впоследствии вывезен по адресу с. Шульгин Лог ул. Западная, 2 (ООО «Шульгинское»), а также иная информация с целью подтверждения отношений по цепи лиц: ООО «Шульгинское» — ООО «Чемровское ХПП» — ООО «Стратегия – XXI».

Согласно ответу (вх. от 11.09.2017 № 34720) ООО «Стратегия – XXI» подтвердило договорные отношения ООО «Чемровское ХПП». Основными видами деятельности ООО «Чемровское ХПП» являются хранение, складирование зерна, указанная организация не является конечным грузополучателем отгружаемого Обществом «Стратегия – XXI» сырья, поэтому к документам, не касающимся деятельности проверяемого лица относятся документы по закупке или реализации третьим лицам. В связи с чем ООО «Стратегия – XXI» полагает, что такие документы истребованию налоговым органом не подлежат.

Также ООО «Стратегия – XXI» указало, что ООО «Чемровское ХПП» с 01.01.2013 по 31.12.2015 являлось грузополучателем товаров, отправленных Обществом «Стратегия – XXI» с использованием железнодорожного транспорта – станция назначения г. Бийск Западно-Сибирской железной дороги, код 843200. Приемку отправленной продукции на станции назначения осуществляло ООО «Чемровское ХПП» по поручению ООО «Стратегия – XXI». Сведениями о том, что принадлежащий ООО «Стратегия – XXI» товар, грузополучателем которого являлось ООО «Чемровское ХПП», впоследствии вывезенный по указанному в требовании адресу (с. Шульгин Лог ул. Западная 2 ООО «Шульгинское»), ООО «Стратегия-XXI» не располагает, поскольку не осуществляло отгрузок продукции по указанному адресу и не реализовывало продукцию в адрес ООО «Шульгинское». Размещенный на производственных площадках ООО «Чемровское ХПП» товар ООО «Стратегия-XXI» реализовывало третьим лицам (покупателям, не указанным в требовании) на условиях самовывоза со станции назначения. В подтверждение изложенного ООО «Стратегия-XXI» направляет документы по взаимоотношениям с третьими лицами, которым ООО «Стратегия-XXI» реализовывало продукцию, грузополучателем которой согласно железнодорожных накладных являлось ООО

«Стратегия-XXI». Сведениями о ФИО сотрудников, забирающих товар на условиях самовывоза, ООО «Стратегия-XXI» не располагает, т.к. данные сотрудники не относятся к штату ООО «Стратегия -XXI».

К письму ООО «Стратегия-XXI» представлены документы (сертификаты, декларации соответствия, выданные изготовителю товара — ООО «Балтийская солодовенная компания», платежные поручения, товарные накладные, счета-фактуры 2013 – 2014 гг. на поставку солода ячменного светлого в адрес ООО «Астра» 5404505302, ООО «Импульс» 5407463347, ООО «Консалтинг» 5404498172, ООО «Модерн» 5401341102, г. Новосибирск.

ООО «Стратегия – XXI» не представило документы о поставках солода Обществу «Шульгинское» со ссылкой, что не реализовывало продукцию в адрес ООО «Шульгинское», размещенный на производственных площадках ООО «Чемровское ХПП» товар ООО «Стратегия – XXI» реализовывало третьим лицам на условиях самовывоза со станции назначения. В подтверждение изложенного ООО «Стратегия – XXI» направило документы по взаимоотношениям с третьими лицами: товарные накладные, счета- фактуры исключительно за 2013 – 2014 гг. на поставку солода ячменного светлого в адрес ООО «Астра» 5404505302, ООО «Импульс» 5407463347, ООО «Консалтинг» 5404498172, ООО «Модерн» 5401341102, г. Новосибирск.